Este martes comienza el tratamiento en la Comisión de Presupuesto y Hacienda de Diputados del proyecto que grava a quienes poseen activos por más de $200 millones

A pocas horas de que los diputados comiencen a discutir el proyecto de ley presentado por el presidente de la comisión de Presupuesto y Hacienda de la Cámara baja, Carlos Heller, que pretende gravar por única vez a los contribuyentes con bienes desde $200 millones, un informe del Instituto Argentino de Análisis Fiscal (IARAF) advirtió que las personas con bienes en el exterior podrían llegar a pagar entre 7% y 8% de tasa efectiva entre este nuevo “aporte solidario” y Bienes Personales.

Además, el informe plantea que una de las preocupaciones que surgen en torno a esta iniciativa tiene que ver con el hecho de que hay sobradas evidencias en la Argentina respecto de que impuestos transitorios se terminaron convirtiendo en permanentes, ya que “una vez que financian un gasto corriente que luego no baja, nadie toma la decisión política de sacarlos porque, dado el gasto, surge la necesidad de proponer un nuevo impuesto”, planteó el documento realizado por la consultora que dirige Nadín Argañaraz.

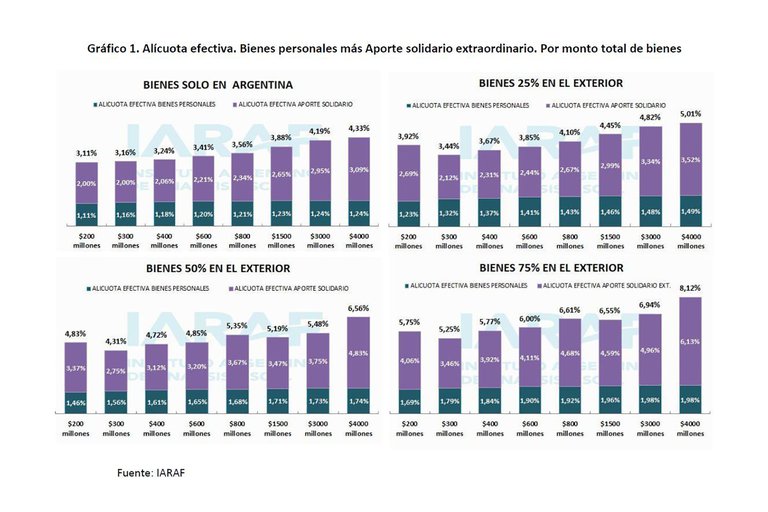

El informe muestra varios ejemplos que indican que lo que le correspondería pagar de tasa efectiva de Bienes Personales y del nuevo impuesto a los contribuyentes, según su nivel de patrimonio y de acuerdo a lugar de radicación de sus activos. Según el análisis, las tasas se acrecientan enormemente cuáato más porcentaje de bienes esa persona tiene en el exterior.

Por ejemplo, mientras que para un contribuyente que tiene bienes por $200 millones en el país la tasa efectiva total (es decir, entre ambos impuestos) asciende a 3,11%, para uno que posee activos por $1.500 millones, esa tasa crece a 3,88%. Pero si esos dos mismos contribuyentes tienen la mitad de sus bienes en el exterior, lo que deben pagar se incrementa a 4,83% y 5,19%, respectivamente, según los cuadros anexados en el informe.

“Este aporte solidario se solapa con el impuesto a los Bienes Personales. Los dos tributos se aplican sobre prácticamente la misma base imponible, los bienes del contribuyente al 31 de diciembre de 2019, no pudiendo descontarse en ninguno de los dos casos los pasivos, es decir no son impuestos al patrimonio sino a los activos”, precisa el IARAF.

Las diferencias entre ambas bases imponibles son: a) el impuesto a los Bienes Personales tiene un mínimo no imponible de $2 millones, mientras que el proyecto de aporte solidario se aplica para contribuyentes con bienes desde $200 millones; b) todos los bienes exentos en el impuesto sobre los Bienes Personales se consideran gravados para el aporte solidario, no computándose mínimo imponible alguno en caso de quedar alcanzado.

Según el informe, la alícuota efectiva total por ambos tributos oscila entre 3,11% y 4,33% en el caso de que el 100% de los bienes esté en el país, “valor extraordinariamente elevado para un impuesto al patrimonio, máxime teniendo en cuenta que en Argentina en realidad se aplican sobre el activo, por lo cual la tasa final sobre el patrimonio será muy superior en el caso de que el contribuyente posea deudas contraídas para adquirir los bienes objeto de estos impuestos. Estas alícuotas efectivas se incrementan notoriamente si el activo incluye bienes radicados en el exterior”.La rentabilidad obtenida por los distintos activos que se consideran está por debajo de estos guarismos en la gran mayoría de los casos, lo que significará que el impuesto no solamente absorba toda la rentabilidad, sino que también se apropie de una porción del capital, según el IARAF.

En el informe, el IARAF recuerda que las alícuotas efectivas que surgen de la aplicación conjunta de estos tributos patrimoniales reflejan la rentabilidad mínima que debería tener el activo durante este año, con el fin de evitar que parte del capital sea absorbido por el impuesto. “Sin dudas, la rentabilidad obtenida por los distintos activos que se consideran está por debajo de estos guarismos en la gran mayoría de los casos, lo que significará que el impuesto no solamente absorba toda la rentabilidad, sino que también se apropie de una porción del capital”, cuestionó la consultora.

El proyecto de ley prevé cinco destinos específicos para la totalidad de los fondos recaudados por este nuevo tributo. De esta manera, no será coparticipado, más allá de que se menciona que debe hacerse una aplicación federal de los fondos (sin especificidades), dice el documento. Y sigue: así, un 20% se dedicaría a equipamiento médico, prevención y asistencia sanitaria, otro 20% a subsidios a las Micro, Pequeñas y Medianas Empresas, con el principal objetivo de sostener el empleo y las remuneraciones de sus trabajadores, y otro 20% al programa de becas Progresar. Un 25% de lo recaudado fondearía programas de exploración, desarrollo y producción de gas natural (YPF), y el 15% restante se destinaría a los habitantes de barrios populares.

“Debe discutirse si los potenciales fondos tendrán un destino de uso por única vez (puede ser gasto corriente o inversiones), o si por el contrario generarán un salto de nivel del gasto que luego haya que seguir financiando, aunque ya no se vuelva a contar con los recursos específicos”, planteó la firma que dirige Argañaraz.